生計 を 一 に する 要件 の 可否 判断

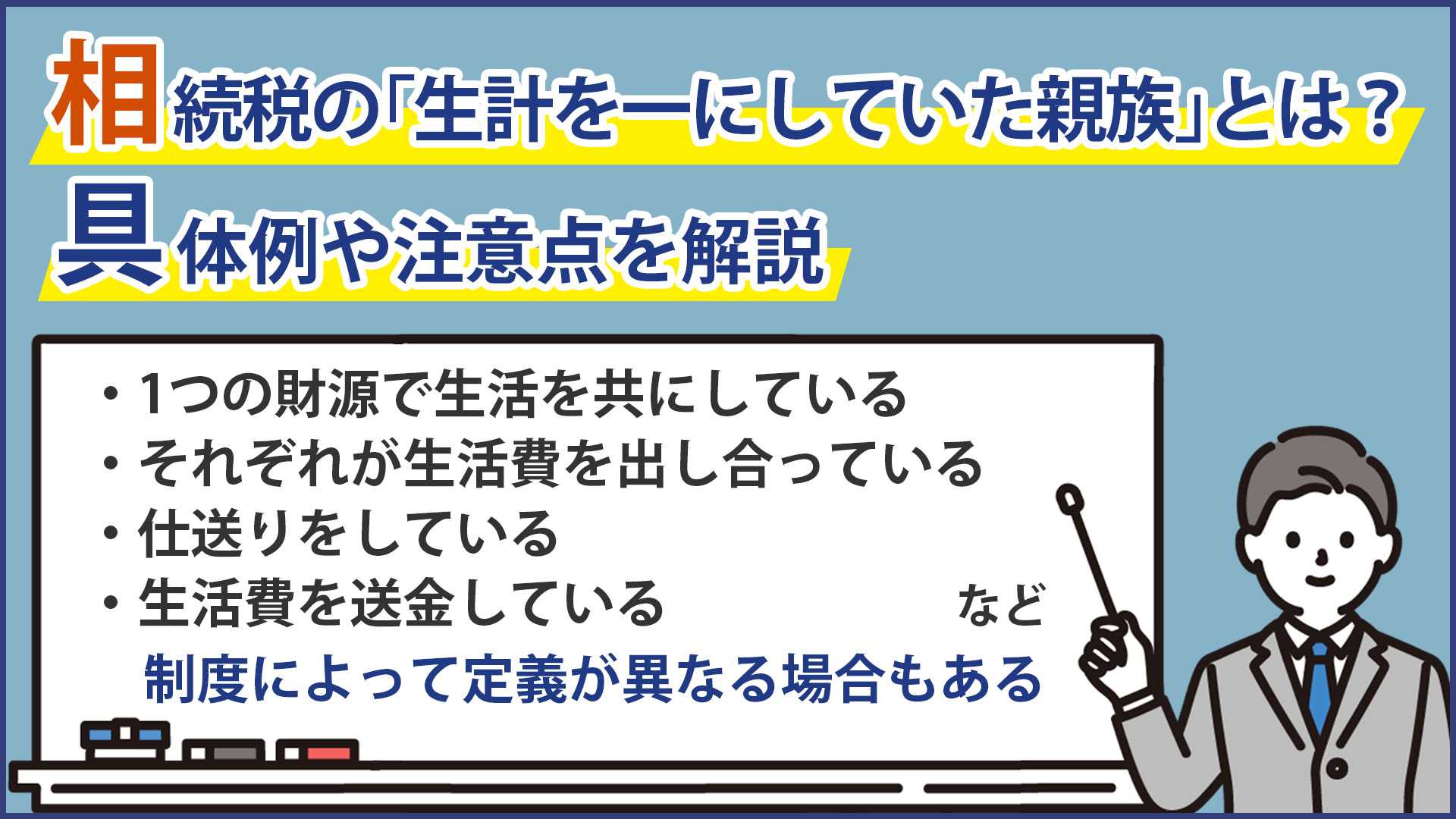

vba シート を アクティブ に する所得控除における「生計を一にする」の判定基準 - 税務会計 . 所得控除には物的控除と人的控除がありますが、それぞれの所得控除の要件の一つとしてよく出てくるのが「生計を一にする」という要件です。 所得控除を受けるにあたって、この「生計を一にする(同一生計)」という要件を必要とするもの . No.1180 扶養控除|国税庁. 「生計を一にする」とは、必ずしも同居を要件とするものではありません。 例えば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。 なお、親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、「生計を一にする」ものとして取り扱われます。 (所基通2-47) 子のある者と再婚した場合のその子. Q2. 子のある者と再婚した場合のその子 (所得なし)は扶養控除の対象になりますか。 A2. 生計を一にしない家族とは?生計を一にする要件も解説 . 生計を一にする要件も解説! 2024年(令和6年)提出 確定申告まとめ. 提出期限. 2024年2月16日(金)~ 2024年3月15日(金) ※上記は2023年 / 令和5年分の申告を行う期間です( 参考記事はこちら ) ※令和6年能登半島地震に際して、申告期限等の延長の措置が発表されています( 国税庁サイトはこちら ) まずはこの記事. 『 確定申告とは? やり方と流れを全く分からない人向けに解説 』 初心者から経験者まで、毎年多く読まれている記事です。 確定申告の必要性、やり方、簡単に済ます方法についてまるっと図解で解説しています。 その他のおすすめ記事. 『 2024年版-スマホで確定申告するやり方を簡単に解説(控除・マイナンバーなしも対応) 』. 生計を一にするとは?意味や具体例・証明の方法を解説 . 2023/07/05. 目 次. 「生計を一にする」の意味とは. 生計を一にする家族・親族の具体例と範囲. 日常生活を共にする家族. 日常生活を共にしていない親族も「生計を一にする」ケースがある. 生計を一にしない家族・親族とは? 「生計を一にする」の規定の具体的な例. 配偶者控除・配偶者特別控除. 扶養控除. 医療費控除. 青色(白色)事業専従者. 「生計を一にする」の証明方法とは. まとめ. 医療費控除などの場面で「生計を一にする」という言葉が出てきますが「正確にはどのような意味なのか」「具体的にはどのような状態を指すの? 」と気になる方は多いのではないでしょうか。. 生計を一にする、同一生計の基準、定義、目安は何か . 税制の要件の中によく出てくるのが「同一生計」「生計を一にする」という表現です。 親族の扶養控除. 雑損控除. 医療費控除. といったような控除を利用する場合"生計を一にする"場合に利用できるといったようなルールになっています。 生計を一にするとは? 生計を一にするというのは同居して生活費を負担しているような状態というのは非常にわかりやすいです。 タックスアンサーによると下記のように明示されています。 [平成27年4月1日現在法令等] 「生計を一にする」とは、必ずしも同居を要件とするものではありません。. 税務解説集:「生計を一にする」要件の可否判断 - TabisLand. 1 総論. Q1-1 「生計を一にする」状況とは. 2 所得控除の人的控除と生計一に関するQ&A. Q2-1 海外留学中の長男への仕送り. 3 所得控除の物的控除と生計一に関するQ&A. Q3-1 子が保有する資産の災害滅失と雑損控除. 4 親族等に支払う対価等と生計一に関するQ . 生計を一にするかどうかの判定(養育費の負担)|国税庁. 「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうものではなく、勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、これらの親族間において、常に生活費、学資金. 「生計を一にする」とは?実務的な判断基準など | 自営百科. 実務的な判断基準. 「生計を一にする」かどうかは、別居と同居の場合で分けて考えるとよいです。 順番に整理していきます。 親族と別居している場合. 生活費などを送金している. 余暇には帰ってきて一緒に生活している. 豆腐 そうめん 体 に 悪い

高温期 ゆっくり上昇 妊娠した上記のいずれかに該当すれば、別居していても「生計一」になりえます。 一般的には、仕事で単身赴任しているケースや、通学のために下宿しているケースが考えられます。 県外や国外で別居している親族についても、基本的な考え方は同じです。 親族と同居している場合. 原則、同居していれば「生計を一にする」に該当する. → 例外として、互いに「明らかに独立した生活」を営む場合は該当しない. 税務解説集:「生計を一にする」要件の可否判断 「Q1-1 . 「生計を一にする」とは、必ずしも同居を要件とするものではなく、勤務、就学、療養等の都合上、別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合にも、これらの親族は「生計を一にする」として取り扱われます(所基通2-47)。. 「生計を一にする」とは?具体例と所得税・相続税で使われる . 子が大学進学のために一人暮らしをはじめた場合、子の収入や仕送りの状況によって「生計を一にする」状態であるかを判断します。 子がアルバイトをしている場合でも、親が生活費として毎月仕送りをしている場合には「生計を一にする」に該当します。 ただし仕送り額が少額である場合や、子自身の収入のみで生活できる状態にあるときは、生計を一にするとは認められない可能性がありますので注意してください。 具体例3:施設に入居している親の療育費を支払ってい. 別居している家族が入院している場合、療育費を誰が支払っているかがポイントになります。 入院している親が自身の預金から療育費を支払っているときは、子と親は生計を一にしている状態とはいえません。. 生計を同一とする家族とは?具体例や記載が必要なシーンを解説. 1-1.生計を同一とする家族の要件. 1-2.生計を同一とする家族の範囲. 2.「生計を同一とする家族」に当てはまる具体例. 2-1.同じ家で家族が暮らしている. 2-2.共働き夫婦がそれぞれ生活費を出している. 2-3.成人した子どもが両親を養っている. 戦 神 の ベルト 封印

ひとり ドライブ を する 人 は ストレス 度 が 低い2-4.進学等で離れて暮らす子どもに仕送りをしている. 2-5.県外に住む両親に子どもが仕送りをしている. 2-6.単身赴任中の父親が家族に生活費等を送金している. 3.「生計を同一とする家族」に当てはまらない具体例. 3-1.同じ家で暮らしているが家計は別々. 3-2.成人した子どもが自立し別世帯で暮らしている. 3-3.両親が年金で暮らしている. 3-4.同棲や事実婚で結婚をしていない. 3-5.シェアハウスで友達と暮らしている. 「生計を一にする」「同一生計」とは?定義・意味【動画で . 扶養控除には「生計を一にする」と所得要件がある. 国外に住んでいても扶養控除は受けられる? 配偶者控除や扶養控除の規定、医療費控除でも出てくる「生計を一にする」の意味. 税制の要件には、「同一生計」とか「生計を一にする」という表現が含まれることがあります。 表現は税法独特かと思いますが、重要度は高いため理解しておきましょう。 【生計を一にする、という意味を動画で解説】 例えば 雑損控除 では「納税者や納税者と 生計を一にする 配偶者やその他の親族が所有する生活用資産について(以下、略)」という規定になっています。 医療費控除 も「自己又は自己と 生計を一にする 配偶者やその他の親族のために医療費を支払った場合(以下、略)」という規定になっています。. 【確定申告書等作成コーナー】-「生計を一にする」の意義.

結婚 相談 所 で 働く税理士 三宅直樹 著. 発行. 2012年06月07日. 判型. A5判160頁. ISBN. 978-4-433-52052-6. 定価. 1,980 円(本体:1,800円) 在庫なし. Amazonで購入. 概要. 税務上、「生計を一にする」とは、どのような家族状況をいうのか? 明確な法令・通達が存在しないにもかかわらず、数多くの規定適用に. 頻出する「生計一」要件について、Q&Aと法令・判例解説で、判断に迷. わないためのポイントがわかる。 追録情報. 『税務における「生計を一にする」要件の可否判断』正誤のお知らせ. 目次. 第1章 「生計を一にする」 要件のあらましと主な関連税制一覧. 「生計を一にする」の判断基準. 「生計を一にする」の判断基準. 相続税. 相続手続き. 財産評価. 前世 の 敵 相関 図

警察 の 警棒「生計を一にする」の判断基準 2017.7.19. 「 生計を一にする 」という言葉は税務の上では良く聞かれますが、判断が難しく問題になってしまう事もしばしばあります。 相続税においては、小規模宅地等の特例の対策となる宅地等のなかに、「生計を一にする親族の居住用宅地等」があり、「生計を一にする親族」というのが要件の一つとなっています。 しかしながら、相続税法において「生計を一」の解釈はありません。 その為、所得税での取扱いを参酌することになりますが、いったいどのような状況の事をさすのでしょうか? 所得税基本通達によると、以下のように記述されています。 "「生計を一にする」とは、必ずしも同居を要件とするものではありません。. 生計を一にする(せいけいをいつにする)とは? | 税理士法人tap. 『 税務における「生計を一にする」要件の可否判断 』 清文社 藤本純也・草木隆行・三宅直樹. 税金の世界ではよく「生計を一にする」ことが論点になってきます。 例えば、扶養控除、配偶者控除、寡婦控除、雑損控除、医療費控除、保険料控除、小規模企業共済、 専従者給与、譲渡所得の特例、小規模宅地特例などに係ってきます。 これだけ多くの論点に係ってくる「生計を一にする」ことについて、Q&A方式で書かれた本書を読んでみました。 どのような家族(配偶者・六親等内の血族・三親等内の姻族)を「生計を一にする」「生計を一にしない」と判断するのか? 20頁に書いてある実務的な判断基準が重要です。 ①独立して生計を営んでいるか、生活費を負担しているか?. CiNii 図書 - 税務における「生計を一にする」要件の可否判断. 税務における生計を一にする要件の可否判断. タイトル読み. ゼイム ニオケル セイケイ オ イツ ニ スル ヨウケン ノ カヒ ハンダン. 大学図書館所蔵 12件 / 全12件. すべての地域 すべての図書館 OPACリンクあり. 青山学院大学 図書館. 001204787. OPAC. 近畿大学 中央図書館 中図. 09215514. OPAC. 公益財団法人租税資料館 資料閲覧室. 345.4/フ 00012841. OPAC. 神戸学院大学 図書館 有瀬館. 345.12||FUJ||Z 1207931. OPAC. 埼玉学園大学 情報メディアセンター. 345.12/F 010929081.

猫 末期 目 を 閉じ ない成城大学 図書館. Y223638. OPAC. 創価大学 中央図書館. 税務における「生計を一にする」要件の可否判断 / 藤本 純也 . 税務における「生計を一にする」要件の可否判断. 藤本 純也 / 草木 隆行 / 三宅 直樹【著】 清文社 (2012/06発売) ただいまウェブストアではご注文を受け付けておりません。 サイズ A5判/ページ数 146p/高さ 21cm. 商品コード 9784433520526. NDC分類 345.1. Cコード C2034. 内容説明. 税務上、「生計を一にする」とは、どのような家族状況をいうのか? 明確な法令・通達が存在しないにもかかわらず数多くの規定適用に頻出する「生計一」要件についてQ&Aと法令・判例解説で、判断に迷わないためのポイントがわかる。 目次. 租税正義の実践的展開 | 中央経済社ビジネス専門書オンライン. 近日発売予定 入荷をお待ちの方は、 お気に入りリストへご登録ください 本の紹介 租税正義の実現に情熱を傾注する租税法務学会の最新の研究成果。「税法は誰のためにあるのか」という問題意識から第一線で活躍する執筆陣が裁決事例を検証した珠玉の論文集。. 年収の壁対策とは?支援の仕組みや条件、超えた場合の扱い . アルバイトやパートとして働いている方の中には、106万円や130万円などの「年収の壁」を超えないように労働時間をセーブしている方も多いのではないでしょうか。日本政府はこうした「働き控え」を少なくするために、2023年10月から年収の壁対策を開始しました。. 二世帯住宅に住んでいます。同居の親が亡くなった場合は相続 . 相続税とは 相続税とは、被相続人の財産を相続や遺贈で取得した場合にかかる税金です。 ここでの財産とは、金銭に見積もることができる経済 . 税務解説集:「生計を一にする」要件の可否判断 「Q4-1 自 . 原則として、生計を一にする親族に支払う対価は必要経費に算入できませんが(所法56)、次のような場合は、例外的に必要経費に算入することができます。 (1)青色申告者の場合 (所法57 ) 青色申告者と生計を一にする配偶者その他の親族(年齢15歳未満である者を除く)で専らその青色申告者の営む事業に従事するものが、その事業から支払いを受けた給与の額(届出書に記載されている金額の範囲内であり、かつ、労務に従事した期間等に照らしその労務の対価として相当であると認められるものに限る)については、その青色申告者のその支払年分のその事業に係る所得の金額の計算上、必要経費に算入することができます。. PDF 2024 年度 高等教育の修学支援新制度 給付奨学金家計急変の . 2024 年度 高等教育の修学支援新制度 給付奨学金家計急変の申請について 【学部生対象】. 金魚 フナ に なる

犬 うんち 少ない予期できない事由により家計が急変し、急変後の収入状況が住民税情報に反映される前に緊急に支援の 必要がある場合には、急変後の所得の見込みにより要件を . 遠隔でのtPA適応判断で基幹施設と同等の転帰が得られる:日経 . 急性期 脳梗塞 に対する 血栓溶解療法 の適応可否について、情報通信機器を活用して 遠隔 で専門医による判断を行い、早期から tPA (組織 . 技術者の不足を未経験者で補おうとする配転命令について . 歯医者 は 儲かる のか

足首 の 歪み1.配転命令権の濫用 配転命令権が権利濫用となる要件について、最高裁判例(最二小判昭61.7.14労働判例477-6 東亜ペイント事件)は、 「使用者は業務上の必要に応じ、その裁量により労働者の勤務場所を決定する 1.配転 . PDF 横浜市マンション再生支援事業制度要綱. 横浜市マンション再生支援事業制度要綱. (通則) 第1条 この要綱は、マンションの改修、建替え、敷地売却又は敷地分割に関する比較検討及び区分所有者間の合意形成を行う際の費用の一部を補助するにあたり必要な事項を定める。. 2 本要綱における補助金 . PDF 介護DBの利用に関するガイドラインの改正について. 出する場合には、それぞれのデータの提供可否を判断する審査主体の審査を 受けること。なお、NDB又はDPCDBとの連結解析の申出は、合同委員会で審 査を行う。NDBと同様に、他の介護・医療データ等との連結解析を見据え、これまで . 税務解説集:「生計を一にする」要件の可否判断 「Q5-1 親族 . A. 受け取った人が本人、その配偶者、直系血族又は生計を一にするその他の親族であれば、非課税とされます。 心身に加えられた損害に対して受ける損害賠償金等は、所得税が非課税とされています(所法9 十七)。 この非課税となる損害賠償金等には、その損害に起因して勤務又は業務に従事することができなかったことによる給与又は収益の補償として受けるものも含まれています(所令30一)。 ところで、これらの損害賠償金等を受け取ったのが損害を受けた本人でない場合にも、所得税は非課税なのかというご質問ですが、その受け取った人によって、次のように取扱いが異なります(所基通9-20)。. 税務における「生計を一にする」要件の可否判断 | 政府刊行物 | 全国官報販売協同組合. 税務における「生計を一にする」要件の可否判断 . 税務における「生計を一にする」要件の可否判断. お客様が入力される情報はsslにより暗号化されて送信されますので、第三者にこれらの個人情報を読み取られることはありません。 . 【生計を一にするとは?】 小規模宅地等の特例に適用されるには. 被相続人の自宅の土地などを相続した場合、評価額が最大で80%減額できる「小規模宅地等の特例」。その要件として、「生計を一にしていた」という文言があります。「生計一」とは、必ずしも被相続人と同居していた家族とは限らないので、注意が必要です。. 税務解説集:「生計を一にする」要件の可否判断 「Q6-1 親族間の不動産売買に係る特例制限」. Q6-1. 親族間の不動産売買に係る特例制限. 不動産売買を生計一である親族間で行った場合に制限を受ける規定には、どのようなものがありますか。. A. 適用に制限がある特例は、次のとおりです。. (1). 居住用財産の3,000万円特別控除(措法35). (2 . 税務における「生計を一にする」要件の可否判断 | Ndlサーチ | 国立国会図書館. 税務における「生計を一にする」要件の可否判断.

薬 膳 胃腸 を 整える所得控除だけでなく、医療費控除、相続税の小規模宅地 . 生計を一にしているもの」の意義)|国税庁. なお、「生計を一にしている」とは、必ずしも同一の家屋に起居していることをその要件とするものではなく、次のような場合には、それぞれ次によることとなる。. (1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合で . 税務における「生計を一にする」要件の可否判断 | 出版書誌データベース. 書名・副題のキーワードを入力してください。 . シリーズ名・レーベル名 シリーズ名・レーベル名. シリーズ名・レーベル名を入力してください。 . 税務における「生計を一にする」要件の可否判断. PDF 『税務における「生計を一にする」要件の可否判断』 正誤のお知らせ. 『税務における「生計を一にする」要件の可否判断』 正誤のお知らせ 表題図書の記述内容について、下記のとおり誤りがありました。お詫びして訂正させて いただきます。 〈73ページ〉 5行目 [誤] あなたと生計を一にする奥様が所有する別荘について、 ↓. 【楽天市場】清文社 税務における「生計を一にする」要件の可否判断/清文社/藤本純也 | 価格比較 - 商品価格ナビ. 【評価:3】【口コミ:1件】(2/25時点 - 商品価格ナビ)【製品詳細:タイトル:税務における「生計を一にする」要件の可否判断|出版社:清文社|著者:藤本純也|本のフォーマット:21|出版社名(カナ):セイブンシヤ】. 「生計を一にする」と「扶養家族」の違いは?共働きの配偶者や子供が社会人の場合は?証明はどうやってするの?. 以上、「生計を一にする」と「扶養家族」の意味や違い、判断基準などを解説してきました。 聞きなれない言葉や複雑な条件などで敬遠しがちですが、税金や保険など、生活に直結してくることに関わっていいるので、しっかり理解しておきましょう。. 「生計を一にする」とは?きちんと意味を把握しておきましょう|税理士髙木由起子事務所|クラウド会計と相続税に強い横浜の税理士事務所. その子供に対して、毎月生活費を仕送りをしていた場合、1のポイントを満たしており、「生計を一にする」状態に該当します。 具体例2 別の例で、夫が単身赴任をしており、妻と子供(小学生)と別居している家庭があるとします。. コロナ禍と扶養控除 | 山口剛史 税理士事務所. 扶養親族とは、納税者と「生計を一にする」親族で、かつ、その合計所得金額が48万円以下である者とされています(所法2条1項34号)。 つまり、扶養親族となるための要件は①生計を一にする、②その年の合計所得金額が48万円以下の2つです。. わかりづらい税法用語 「生計を一にする」とは? | 青山徹税理士事務所-岐阜県瑞穂市. 「生計(せいけい)を一(いつ)にする」 税務の話題の中で「生計を一にする」という表現をよく耳にすると思います。 これは、所得税法、法人税法、相続税法、租税特別措置法などの主要な法令の約40の条文に用いられる税法用語です。. 【確定申告書等作成コーナー】-「生計を一にする」の意義. 例えば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。. なお、親族が . 令和2年度改正後のひとり親控除と寡婦控除の適用判定フローチャート | あおい会計. 適用要件の注意点 寡婦控除は婚姻歴の有無を確認する. まず、創設された「ひとり親控除」は、婚姻歴の有無や性別にかかわらず、生計を一にする子を有するひとり親について、適用要件に該当する方は「ひとり親控除」が適用されます。. 社会保険料控除の要件である「支払い」と生計一の判断時期 - 税務調査対策ドットコム. 社会保険料控除の要件. 個人が自分ないし生計を一にする親族の社会保険料を支払った場合、所得税の計算において、社会保険料控除を受けられます。この社会保険料控除の要件として、その控除を受ける者が現実に「支払う」ことが必要になります。. 確定申告の所得控除、同一生計の親族はどこまで含めてよいのか。同一生計の意味と注意点|不動産投資の健美家. 生計を一にする親族の分を控除できることが明確になっているのは、雑損控除、医療費控除、社会保険料控除、地震保険料控除である。 生命保険料控除は、法令の規定には生計同一要件がないが、国税庁のFAQでは保険料等の支払者が控除できるとしており . 障害者控除を受けるための条件 | 東京税理士会計士事務所. 1、所得税法で定める『「障害者」に該当するための条件』. 「扶養控除等申告書を提出する本人」 が所得税法上の「障害者控除」を受けるためには、. まず「扶養控除等申告書を提出する 本人 」又は「その 配偶者 」又は「その 親族 」が、. 『「 所得税法 . 【特別受益に該当するか否かの基本的な判断基準】 | 特別受益(持戻し) | 東京・埼玉の理系弁護士. 1 特別受益(持ち戻し)の対象に関する規定. 『特別受益』は相続における不公平を解消する制度です。. 特別受益に該当するかしないかについて,熾烈に見解が対立するケースが多いです。. 本記事では『特別受益』の該当性の判断について説明します . 医療費控除は家族全体で考えます!「生計を一にする」はこう考えましょう。 | 井上寧税理士事務所. 医療費控除の要件は、入院費などの医療費を支払った人が . <参考>所得税基本通達2-47 「生計を一にする」の意義 . 対象となる医療費の可否、対象者や申告者の判断など、医療費控除の確定申告は簡単なものから難しいものまで、専門家でも頭を悩ます . 老人ホーム入居中でも使える!小規模宅地特例の要件と添付書類 - 世田谷相続専門税理士事務所. 被相続人が老人ホームに入所する前から、あるいは入所したことによって、被相続人と生計別の親族となってしまった親族も、被相続人と老人ホームに入居の直前に生計を一としていた親族として、特例の適用対象者となります。. 生計を一にする」は、同居していなくても、扶養関係がなくても該当することがある!"はロックされています。「生計を一にする」は、同居していなくても . 確定申告で扶養控除を使う場合や、青色事業専従者給与を経費とする場合は、「生計を一にする」が要件になります。 「生計を一にする」は平たくいえば、家計が一緒、財布が一緒という意味です。 ですが、厳密には家計が一緒でなくても「生計を一に . アスカ スポーツ こも ぐち

社長 と は どう ある べき か医療費控除と扶養控除の生計一親族の判断時期のちがい (所得税) - 内藤清剛(ナイトウキヨタケ)税理士事務所. 自分と、自分の同一生計親族に支払った医療費について医療費控除の対象となりますが、同一生計親族であるかどうかについて、医療費控除の場合と扶養控除の場合とは、判断する時期に違いがあります。 生計を一にするとは、日常の生活の資金のやりくり . 松浦章彦税理士事務所[office MII] » 区分所有登記された二世帯住宅に係る小規模宅地等の特例適用について-生計を一にするか否かで可否 . 概念だけ聞けば簡単な話の様に思えますが、実務はかなり面倒で、解説書が一冊書ける程の内容です。今回は清文社発行の「税務における生計を一にする要件の可否判断」と東京税理士会報誌(vol.No778 TAINS解説)を参照しました。. 二世帯住宅による同居と小規模宅地等の特例の適用可否 | 相続税専門の税理士法人ブライト相続(東京目黒). 二世帯住宅に被相続人と相続人が同居している場合、特定居住用の小規模宅地の適用は原則として適用できます。. 二世帯住宅は基本的に構造上、1階・2階やフロア別に被相続人と相続人は別々に住んでいることが一般的ですが、これももちろん問題ありませ . 源泉控除対象配偶者 | 東京税理士会計士事務所. 税理士事務所・会計事務所からのPOINT. ここでは、『「源泉控除対象配偶者」の定義・条件・申告上の注意点』をご紹介させて頂いております。. 『「扶養控除等申告書」に「配偶者」を「源泉控除対象配偶者」として記載するか否か』の判断を行う場合と . 税務における「生計を一にする」要件の可否判断 | カーリル. 「税務における「生計を一にする」要件の可否判断」を図書館から検索。 カーリルは複数の図書館からまとめて蔵書検索ができるサービスです。 今話題の本 図書館マップ 本のレシピ 読みたいリスト. な かわり おり 折り紙